近来,身边的朋友也越来越关注保险话题,尤其是重疾险这块。很多人都觉得要买,但看来看去不知道到底买哪款才真正合适。众多问题中,大家尤为关注的是:有没有必要去香港买?那么,我们今天就来聊聊这个话题。

![]()

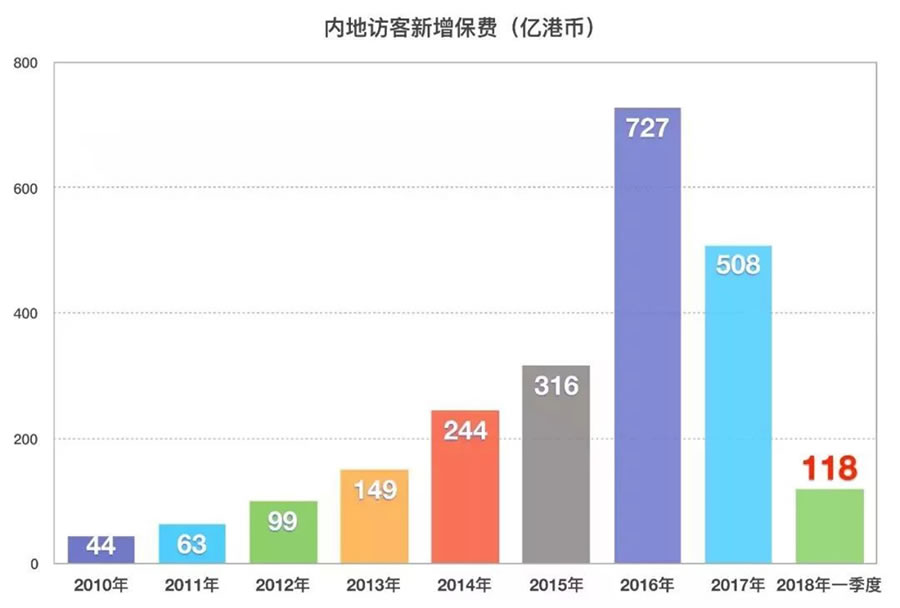

内地人赴港购买保险现状

香港保险业监管局(2018年5月31日)公布2018年首季香港保险业临时统计数字,毛保费总额为$1,325亿港元,与2017年同期比较,上升了8.6%。

其中向内地访客发出的新造保单保费在2018年首季继续保持平稳,有关新造保单保费高达$118亿港元,占个人业务的总新造保单保费的26.8%,预计全年保费600亿。

按新单保单数统计,内地访客购买重疾险的数量最多,且有明显上升趋势,2018年一季度占比为60.8%,远高于2017年同期的52.6%。

![]()

为什么去香港买保险?

2016年是香港保险最火爆的一年,当时的购买人群主要集中在中国高净值人群,因其生活及资产配置的国际化,海外保险不仅能提供国内保险同样的资产保护保障,又由于香港保险以外币计价,一定程度上也分散了汇率风险以及资产集中在某一国的政治经济风险。此外,海外保险尤其适宜作为继承计划的一部分,用信托持有的海外寿险,不仅可以避免移民可能带来的继承税,还可以规避债务追索。

而到了2017年-2018年,内地赴港投保人群发生了一些改变,逐步由超高净值人群向中产转变,香港保险不再只是和转移资产、大额投资、人民币贬值等词语挂钩的富人游戏,也是普通人抵御风险的一个很好的选择。这么多人前仆后继去香港买保险,到底香港保险的优势在哪里?

1)自带分红功能 投资收益高

内地大多数重疾险产品,保额是固定不变的,而香港很多重疾险都自带分红性质,且历史分红记录较稳定,能更好地抵御未来通货膨胀风险。一般香港的分红险,收益大约在6%左右。哪怕一些保障型保险,分红也有3%左右。

当然,这主要得益于香港的地域和制度优势,香港的保险公司拥有更多的投资渠道,可以在全球范围内进行资产配置,实现比内地更高的投资回报率。 再加上香港的保险公司都是国际保险巨头,拥有100多年的行业经验,其投资和风控能力都是无可置疑的。

除此以外,香港保险的保单是以美元来投保、赔付,若是购买了香港保险,就相当于拥有美元资产了,能降低汇率波动的风险。这点对于很多有资产配置,或者海外工作、移民等需求的人来说,也非常有用。

2)同等保额 保费更便宜

香港重疾险用的是基于香港人的生命周期定价模型,人均寿命更长(香港是全世界第二长寿城市,人均寿命85岁,内地人均寿命75岁),医疗条件更好,死亡率低,因疾病发生率靠后,保险公司赔的越晚,重疾险定价更便宜。

另一方面,中国保监会之前对内地寿险预定利率有2.5%的上限管控,2013年内地放开管控后,人身险预定利率大多在3.5%-4.025%之间,费率已在不断调整,而香港人身险预定利率4%-5%之间,分红型甚至可高达8%,预定利率越高,同样的钱保险公司收益越高,那需要收的保费就越便宜。

以前,香港保费要比内地低30%左右,但随着内地保险公司的不断发展,保费差距也在渐渐缩小。

3)部分疾病定义宽松

从保障范围看,香港重疾险保障范围涵盖50多种重大疾病,30多种早期疾病及多种儿童严重疾病,累计保障疾病多达一百种。但这一优势,在近两年基本上已经被内地的保险公司追平,甚至反超。其实,常见的25种重大疾病基本上覆盖了95%的概率,在这方面拼数量意义不大。

比较特殊的是,香港每家保险公司的疾病定义和赔付条件都可以由公司自己制定,所以相对而言,会出现部分疾病定义宽松的情况。以癌症为例,癌症的发展规律是:癌细胞增殖—区域淋巴结扩散—远端转移。目前很多重疾险产品包含了“原位癌”在内的一些轻疾赔偿,但是在原位癌和癌症重疾之间,是有灰色地带的。内地的理赔要求要达到远端转移才可赔付,而香港的理赔要求是:恶性细胞开始扩散,甚至有更宽松的“有侵略其他细胞组织的特征”。

此外,在理赔方面,香港保险包括全球所有定点医院,一些保险公司提供的保单可以允许全球的医疗治理,并且接受第二医疗意见。因此,对于多数高净值客户而言,香港保险是一个非常满足自身需求的选项。

![]()

香港保险的劣势

说了这么多优点,估计有人又有疑问了。为什么2016年香港保险狂欢一场后,2017年就开始降温了呢?这里面除了人民币汇率逐渐企稳及外汇管制政策的趋严外,随着香港保单的逐渐增多,购买香港保险的问题也逐渐暴露出来。

1)成本较高

香港保险遵循“签署地原则”,年满18岁的成年人需要亲自赴港投保,任何在香港以外签署的保单均不受法律保护。撇开时间成本不说,单就签证费用、交通费用以及香港境内的开销,这么稍稍一算下来,成本也是陡然提升不少。再加上保险时间周期长,需要接受保险公司的长期服务,一旦涉及理赔,往返香港办理理赔的成本也是一笔不小的费用。

2)核保严格

香港保险的核保门槛较高,核保严格,理赔才能比较轻松。所以对于身体健康的客户来说,这是好事。对于曾在医院就诊过重大疾病,或者曾把医保卡借与他人使用,在医院造成大笔消费的,在核保时则会被视为风险级别偏高或者不诚信行为。

另外,在健康告知上,香港采用的是接近“无限告知”的方式,即投保人必须在投保书上填报一切有关事项,因为依据“最高诚信原则”,不管主观还是粗心大意导致告知存在不实,无论过多久,保险公司一旦发现就有可能存在拒赔。而内地采用的则是“有限告知”,即问什么答什么,不问不答。

3)香港保单不受内地法律保护 维权成本高昂

内地居民投保香港保险适用香港地区法律。如果发生纠纷,需要按照香港地区的法律进行维权诉讼。100万港币以内的纠纷可以选择向香港保险索赔投诉局投诉,超出100万港币的大额保单就必须走法律诉讼。这意味着,你不仅需要亲自去香港打官司,还要支付高昂的律师费(香港律师做诉讼一般按小时收费,2500—5000港币1小时不等)。

4)吸烟人群加价

投保香港保险时,一定要如实告知吸烟情况,因为非吸烟和吸烟的费率不同。如果是吸烟人群,去香港买保险,还会被加费10%左右。因为吸烟不仅与肺癌直接相关,随着年龄的增长,还会加速血管堵塞,引起中风的可能性较大。风险级别高,保费自然高。

5)定点医院才理赔

由于医疗体系和信用体系的不同,香港保险公司往往规定只能到其指定的医院就医,只有定点医院出具的医疗文件才能得到保险公司的承认。内地重疾险认可二级及以上医院,而香港保险公司指定的一般为内地三级及以上医院。对于内地常住居民来说,多少会有一定的不便利性。

6)轻疾预支保额

在轻症的赔付上,香港保险轻症一般赔偿后降低重疾保额,且理赔金为保额的20%。而国内不少险种的轻症保额是额外给付的,且一旦发生轻症也可豁免保费。

7)理赔时效性较差

内地保险在条款中通常有明确要求,保险公司在接收出险通知后,30天内必须给出核赔结果,一旦同意赔款,则在10天内必须支付保险金,理赔时效快,而香港保险通常没有时限要求,遇到复杂案件耗时较久。

好了,讲了这么多,相信大家多少都有了一定的了解。如果你是高净值人群,或家里有移民、留学等海外计划,或需要增加资产隐蔽性(避债避税等),购买香港保险,分散投资是不错的选择。如果不是,还请慎重决策。

总而言之,明确自己的真实的需求,规划好需要的保额和保费预算。建议在购买任何保险之前,找到尽量客观、中立、完整的信息和专业、靠谱的代理人,衡量每一个产品背后的优点与自己的需求是否契合,最终自己做出理性的判断。